Ekonomske slobode ljudi (Economic Freedom of people)

22. jun 2022. godine

Ekonomske slobode ljudi na Balkanu i nisu podjednako podržane politikama i institucijama svojih država. Očigledno je teško obezbediti kamen temeljac ekonomskim slobodams - lični izbor, dobrovoljna razmena, otvorena tržišta i jasno definisana i sprovedena imovinska prava. Ili balkanske institucije ne odgovaraju klasičnom liberalnom idealu ograničene vlade!?!

Ekonomska sloboda se zasniva na konceptu sopstvenog vlasništva. Podrazumeva samostalno odlučivanje pojedinaca, njegov dobrovoljan izbor, bez nametanja političkih pritisaka, spoljnih procesa ili upotrebe nasilje, krađe ili prevare. Indeks EFW meri stepen usklađenosti institucija i politike zemalja sa ekonomskim slobodama. Viši indeks podrazumeva od države da obezbedi infrastrukturu i pravni sistem kojim se štiti ličnost i imovina svakog pojedinaca od agresivnih akata drugih i sprovodi ugovore na nepristrasan način; da obezbedi pristup zdravom novcu (makroekonomska stabilnost cena, izvesnost, i predvidljivost), da se uzdrže od akcija koje ograničavaju lični izbor, ometaju dobrovoljnu razmenu i ograničavaju ulazak na tržišta; da lični izbor, dobrovoljnu razmenu i koordinaciju tržišta ne zameni neproduktivnim nametima i kvazi porezima. Indeks čine pet glavnih oblasti: [1] Veličina vlade, [2] Pravni sistem i imovinska prava, [3] Solidan novac [4] Sloboda međunarodne trgovine i [5] Regulacija kredita, rad i posao. Indeks ima 24 komponente, neke se sastoje od nekoliko podkomponenti, tako da indeks uključuje ukupno 42 različite varijable (merene na skali od 0 do 10). U posmatranom periodu ekonomske slobode ljudi su značajno porasle. Institucije i politički procesi su sve više usmereni liberalnom konceptu funkcionisanja (oskudni resursi alocirani ličnim izborima koordinisanim tržištima, a ne centralizovanim planiranjem). Sve države su beležile rastući trend. Dominira Albanija. Slede je Makedonija i Slovenija. Najmanje ekonomske slobode imaju građani Bosne i Hercegovine i Srbije (ispod EWF indeksa). Politički, društveni i ekonomski odgovori na pandemiju koronavirusa nesumnjivo su doprineli eroziji ekonomske slobode za većinu ljudi u 2020. Otuda ne iznenađujuće da su praktično 146 od 165 zemalja, zabeležile niže rezultate u 2020. nego u 2019. godini, a globalni prosek sumarnog EFW indeksa pao je za 0,18 poena (sa 7 na 6,84). Ovaj indeks (crna debela linija na slici) prikazuje globalni prosek za sve 123 zemlje sa potpunim podacima od 2000. Čak i nakon nedavnog pada, između 2000. i 2020. prosečna ocena ekonomske slobode porasla je sa 6,59 na 6,84.

Izvor: Fraser Institute

The economic freedoms of people in the Balkans are not equally supported by the policies and institutions of their countries. The cornerstones of economic freedom—personal choice, voluntary exchange, open markets, and clearly defined and enforced property rights—are difficult to secure. Or the Balkan institutions do not correspond to the classic liberal ideal of limited power!?!

Economic freedom is based on the concept of self-ownership. It implies the independent decision-making of individuals, and their voluntary choice, without the imposition of political pressures, external processes, or the use of violence, theft, or fraud. The EFV index measures the degree of alignment of institutions and policies of countries with economic freedom. The higher index requires the state to provide an infrastructure and a legal system that protects the person and property of each individual from the aggressive acts of others, and impartially enforces contracts; to ensure access to sound money (macroeconomic price stability, certainty, and predictability), to refrain from actions that limit personal choice, hinder voluntary exchange and limit market entry; that personal choice, voluntary exchange, and market coordination should not be replaced by non-productive levies and quasi-taxes. The index consists of five main areas: [1] Size of Government, [2] Legal System and Property Rights, [3] Sound Money, [4] Freedom of International Trade, and [5] Credit Regulation, Labor and Employment. The index has 24 components, some of which consist of several subcomponents, so the index includes a total of 42 different variables (measured on a scale of 0 to 10). In the observed period, people's economic freedom increased significantly. Institutions and political processes are increasingly oriented towards a liberal concept of functioning (scarce resources allocated to personal choices coordinated by markets rather than centralized planning). All countries recorded a growth trend. Albania dominates. Macedonia and Slovenia follow. Citizens of Bosnia and Herzegovina and Serbia have the least economic freedom (below the EVF index). The political, social, and economic responses to the coronavirus pandemic undoubtedly contributed to the erosion of economic freedoms for most people in 2020. It is therefore not surprising that practically 146 out of 165 countries recorded lower results in 2020 than in 2019, and the world average of the summary EFV index fell by 0.18 points (from 7 to 6.84). This index (black thick line in the figure) shows the global average for all 123 countries with complete data since 2000. Even after the recent decline, between 2000 and 2020 the average economic freedom score rose from 6.59 to 6.84.

Source: Fraser Institute

Korisnici EU sredstava (Beneficiaries of EU funds)

25. maj 2022. godine

Koliko je preraspodela među korisnicima preko 60% budžeta EU (zajednička poljoprivredna politika, ZPP, plus Koheziona politika, KP), transparentna? U 2019. godini fizička lica su bili najveći direktni korisnici (62% [1]) i najveći primaoci (54% [2]) sredstava ZPP. U periodu 2014-20 društva sa ograničenom odgovornošću (37% [3]) bila su najveći direktni korisnik, a administracija najveći primalac (49% [4]) sredstava iz KP.

Većina direktnih korisnika za ZPP u 2019. [1] (veoma slična onoj u ZPP 2018.) su fizička lica čine većinu (62%) direktnih korisnika (uključujući fizička lica, pojedinačna preduzeća i partnere bez pravnog lica). Stvarni udeo fizičkih lica je veći jer je oko četvrtine direktnih korisnika anonimizovano (25%) 2019. (u poređenju sa 27% u 2018). Državne uprave (3%), društva sa ograničenom odgovornošću (5%) i druga pravna lica (3%) čine samo manjinu direktnih korisnika (u poređenju sa 2%, 4%, 3%, respektivno u 2018). Preostalih 3% direktnih korisnika nije bilo moguće klasifikovati (ostao isti kao u 2018). Udeo anonimizovanih direktnih korisnika smanjen je sa 2% u 2018. na 1% u 2019. Udeo sredstava koje primaju javne uprave (5%) ostao je isti. Društva sa ograničenom odgovornošću (21%) i druga pravna lica (16%) zadržale su nivo učešća u 2019., i one čine manje od četvrtine njihovog učešća u direktnim korisnicima. Udeo direktnih korisnika koji nisu mogli da se klasifikuju ostao je isti u 2019. godini u odnosu na 2018. godinu (2%). Kod KP u periodu 2014-2020. niti jedan tip korisnika koji nije činio jasnu većinu direktnih korisnika sredstava kohezionog fonda [3]. Najbrojniji tip direktnih korisnika su društva sa ograničenom odgovornošću koja čine oko 37% direktnih korisnika, koje su sa 26% sledili Anonimizovani direktni korisnici. Ostali direktni korisnici su imali jednocifrene uedele - Javna uprava (8% direktnih korisnika), fizička lica (9%), subjekti javnog sektora (4%) i druga pravna lica (7%). Preostalih 7% direktnih korisnika nije moglo biti klasifikovano. Raspodela sredstava iz kohezionih EU fondova [4] najvećim delom bila je usmerena prema javnim upravama i subjektima javnog sektora. Javne uprave su dobile 49% sredstava EU za KP, a povezani subjekti javnog sektora (univerzitet, javne bolnice, itd.) dobili su 11%, što je zajedno 60% EU fondova. Na društva sa ograničenom odgovornošću otpada 32% sredstava. Ostala pravna lica (5%), fizička lica (1%) i anonimizovani (1%) direktni korisnici su činili samo malu manjinu sredstava. Takođe, u smislu EU fondova, mali deo (2%) direktnih korisnika nije mogao biti klasifikovana.

Izvor: Evropski Parlament

Napomene: „0%“ je prikazano u tabeli, što znači da je to zanemarljivo mali udeo, a ne bukvalno nula procenata [1] Direktni korisnici zajedničke poljoprivredne politike 2019 (udeo korisnika) [2] Direktni korisnici zajedničke poljoprivredne politike 2019 (udeo dobijenih sredstava EU) [3] Direktni korisnici kohezionih fondova 2014-20 (udeo korisnika) [4] Direktni korisnici kohezionih fondova 2014-20 (udeo dobijenih sredstava)

How transparent is the redistribution of over 60% of the EU budget (common agricultural policy, CAP, plus Cohesion Policy, KP) among beneficiaries? In 2019, natural persons were the largest direct beneficiaries (62% [1]) and the largest recipients (54% [2]) of ZPP funds. In the period 2014-20, limited liability companies (37% [3]) were the largest direct beneficiary, and the administration was the largest recipient (49% [4]) of funds from the KP.

The majority of direct beneficiaries for CAP in 2019 [1] (very similar to CAP 2018) are natural persons making up the majority (62%) of direct beneficiaries (including natural persons, sole proprietorships, and partners without legal entity). The actual share of natural persons is higher as about a quarter of direct users were anonymized (25%) in 2019 (compared to 27% in 2018). State administrations (3%), limited liability companies (5%), and other legal entities (3%) make up only a minority of direct beneficiaries (compared to 2%, 4%, and 3%, respectively, in 2018). The remaining 3% of direct users could not be classified (remained the same as in 2018). The share of anonymized direct users decreased from 2% in 2018 to 1% in 2019. The share of funds received by public administrations (5%) remained the same. Limited liability companies (21%) and other legal entities (16%) maintained their level of participation in 2019, and they account for less than a quarter of their participation in direct beneficiaries. The share of direct users who could not be classified remained the same in 2019 compared to 2018 (2%). At the KP in the period 2014-2020. not a single type of user that did not make up a clear majority of direct users of cohesion fund funds [3]. The most numerous type of direct users is limited liability companies, which make up about 37% of direct users, followed by Anonymous direct users with 26%. Other direct users had single-digit shares - Public administration (8% of direct users), natural persons (9%), public sector entities (4%), and other legal entities (7%). The remaining 7% of direct users could not be classified. The distribution of funds from cohesion EU funds [4] was mostly directed toward public administrations and public sector entities. Public administrations received 49% of EU funds for KP, and related public sector entities (universities, public hospitals, etc.) received 11%, which is a total of 60% of EU funds. Limited liability companies account for 32% of funds. Other legal entities (5%), natural persons (1%), and anonymized (1%) direct beneficiaries accounted for only a small minority of funds. Also, in terms of EU funds, a small part (2%) of direct beneficiaries could not be classified.

Source: European Parliament

Note: “0%” is displayed in the table it means that it is a negligible small share and not a literal zero per cent [1] Direct beneficiaries of Common Agricultural Policy 2019 (share of beneficiaries) [2] Direct beneficiaries of Common Agricultural Policy 2019 (share of EU funds received) [3] Direct beneficiaries of Cohesion Funds 2014-20 (share of beneficiaries) [4] Direct beneficiaries of Cohesion Funds 2014-20 (share of beneficiaries)

Rast kamatnih stopa usporava inflaciju? Danas, realnost ili zabluda! (Rising interest rates slow inflation? Today, reality or deception!)

27. oktobar 2022. godine

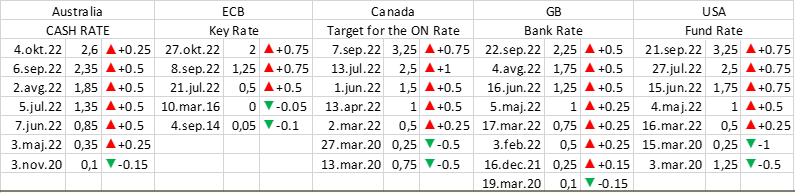

Svedoci smo agresivnog povećanja kamatnih stopa u cilju ublažavanja inflacije, usled pritisaka rastuće tražnje i globalnih poremećaja cena energenata i hrane!?! Ili je to posledica dosadašnje loše prakse nekontrolisanog rasta likvidnosti finansijskog sektora, akumulacije kapitala usled neizvesnosti tržišta, kao i mera ekonomske politike, pasivizacije investitora tokom izolacije, a još više, pređašnje veštački održavane niske inflacije i nulte kamatne stope? Gotovo sve ekonomije zapadne hemisfere beleže agresivan rast kamatnih stopa da bi ubliažili snažne inflatorne pritiske koje, po njihovim procenama, dolaze sa strane tražnje. Pogrešno je delovati preko strane tražnje na tržištu, na kome izvor problema postoji na strane ponude. Suprotno njima, zemlje Azije snižavaju kamatne stope podstičući ekonomije kroz stranu tražnje.

Postojeća inflacija nije isključivo posledica tržišnih kretanja ponude i tražnje, već očekivanja i ranije prekomerne ekspanzivne monetarne politike. Kvantitativne olakšice (QE) povećavale su likvidnost tokom ekonomske krize, ali se ta likvidnost većinom zadržavala na finansijskom tržištu gde su cene imovine značajno porasle. Realni sektor nije osećao inflaciju. Tokom kovid-19 pandemije, uz investicionu apstinenciju i nižu sklonost ka ličnoj potrošnji, došlo je do gomilanja novca, da bi energetska kriza uticala na rast cene gasa na svetskom tržištu, i rast cena na neelastičnom tržištu poljoprivrednih proizvoda (nedovoljno brz rast poljoprivredne proizvodnje, iako rastu cene poljoprivrednih proizvoda). Tržište je sada reagovalo! Prvo se pojavila inflacija tražnje (AD>AS), koja se potom prelila u inflaciju troškova (rast troškova proizvodnje, npr. zarada utiče na rast cena). Konačno, došlo je do strukturne inflacije u kojoj privreda (preduzetnici i proizvođači) ne uspeva da rastuće troškove proizvodnje prilagodi cenama koje "divljaju". I to u oba njena pojavna oblika. Prvo, rast tražnje u jednom sektoru vodi rastu cena tog sektora, potom i rastu opšteg nivoa cena. Drugo, sve je izraženija disproporcija resursa i njihova alokacija, unutar i po sektorima. Otuda, ova krizna situacija ne može se rešiti podizanjem kamatnih stopa i delovanjem na strani tražnje. Zašto? Porast kamatne stope usporiće privrednu aktivnost, poskupeće novac, povećaće stepen zaduživanja ekonomija i sniziti životni standard građana. Usporavanje agregatne tražnje (lična, investiciona i javna potrošnja) neminovno voditi padu BDP. To će dalje voditi rastu zaduživanja, jer se smanjuje prihod od poreza, uz sve veće javne rashode. Drugim rečima, ekonomije se suočavaju sa smanjenjem realne vrednosti naplate poreza i rasta novčane vrednosti rashoda. To dalje znači, da će ovakva ekonomska logika povećati siromašenje država i građana. Rešenje treba tražiti na strani pounde adekvatnom podsticajnim miksom fiskalne i monetarne politike. Ilustrativni pimer problema na strani ponude je čovek koji sa 100.000 evra ulazi u salon automobila. Danas će platiti za automobil koji će biti mu biti isporučen za 6 do 12 meseci, dok je u periodu 2002-2005. mogao da plati i odveze dva takva automobila. Strukturnu inflaciju često prati i gubitak vrednosti nacionalne valute. I to ne samo zbog većih uvoznih cena i manjeg priliva izvoznih prihoda (usled poremećaja na tržištu), već i zbog pogrešnih mera monetarne politike. ECB nije odgovorio adekvatnim merama na agresivno podizanje kamatnih stopa FED-a. Dolar je ojačao u odnosu na Evro, što je očekivano prema teoriji kamatnih pariteta - očekivana deprecijacija evra. Cena kasnog odgovora može se posmatrati i iz drugog ugla. Možda, to nije bila greška ECB, već spremnost na žrtvu. Slab evro omogućava: 1. rast konkurentnosti na svetskom tržištu, 2. smanjenje javnog duga (nominalno izraženog), 3. blaži nominalni pritisak na dospeće većeg broja HoV ECB koje dolaze na plaćanje. Sa druge strane, azijske ekonomije (Kina, Japan, Indonezija, Turska) su smanjivale kamatne stope, simulirajući efekat preskoka, čime su uspešno ublažili značajniji pad vrednosti nacionalnih valuta u odnosu na brzo jačanje US dolara posle kvantitativnog stezanja (QT) FED-a. Ruska rublja je ojačala naviše na svetskom tržištu valuta, kako zbog rasta cene nafte, novih ugovora o energentima sa azijskim partnerima, rasta tražnje za rubljama usled uslovljavanja daljeg plaćanja ruskih energenata u rubljama, suficita u robnoj razmeni sa insotranstvom, i pozitivnih privrednih tokova. Konačno, zašto primenjene mere ekonomske politike ne daju željeni rezultat - da rast kamatnih stopa uspori inflaciju? Prvo, kriza dolazi sa strane ponude, drugo, rastu marže korporativnog sektora (duž lanaca snabdevanja). i treće, nema novih radnih mesta u očekivanom broju (u SAD je u septembru registrovano 250000 novih radnih mesta što je više od prognoziranih 205000, međutim to su većinom radna mesta nisko tehnološki-intenzivnog sektora sa nižim platama).

Izvor: Internet stranice centralnih banaka

We are witnessing an aggressive increase in interest rates in order to mitigate inflation, due to the pressures of growing demand and global disruptions in energy and food prices!?! Or is it a consequence of the previous bad practice of uncontrolled growth of financial sector liquidity, capital accumulation due to market uncertainty, as well as economic policy measures, passivation of investors during isolation, and even previously artificially maintained low inflation and zero interest rates? Almost all economies of the Western Hemisphere are recording an aggressive increase in interest rates in order to mitigate the strong inflationary pressures that, according to their estimates, come from the demand side. It is wrong to act on the demand side of the market, where the source of the problem is on the supply side. Unlike them, Asian countries lower interest rates, stimulating economies through demand.

The current inflation is not only the result of market movements of supply and demand, but also the expectations of the earlier expansionary monetary policy. Quantitative Easing (QE) increased liquidity during the economic crisis, but that liquidity was mostly retained in the financial market where asset prices rose significantly. The real sector did not feel inflation. During the covid-19 pandemic, with the abstinence of investments and a lower inclination towards personal consumption, there was an accumulation of money, so that the energy crisis would affect the increase in the price of gas on the world market, as well as the increase in the price on the inelastic market of agricultural products (insufficiently fast growth agricultural production, although the prices of agricultural products are increasing). The market has now reacted! First there was demand inflation (AD>AS), which then spilled over into cost inflation (an increase in production costs, eg wages, affects price growth). Finally, there was structural inflation where the economy (entrepreneurs and producers) failed to adjust rising production costs to "rampant" prices. And in both forms. First, an increase in demand in one sector leads to an increase in the prices of that sector, and then to an increase in the general price level. Second, the disproportion of resources and their allocation, within and by sector, is increasingly pronounced. Therefore, this crisis situation cannot be solved by raising interest rates and acting on the demand side. Why? An increase in the interest rate will slow down economic activity, increase the price of money, increase the degree of indebtedness of the economy and lower the standard of living of citizens. A slowdown in aggregate demand (personal, investment and public spending) will inevitably lead to a fall in GDP. This will further lead to an increase in borrowing, as tax revenues decrease, along with an increase in public expenditures. In other words, economies face a decrease in the real value of tax collection and an increase in the monetary value of expenditures. This further means that this kind of economic logic will increase the impoverishment of states and citizens. The solution should be sought on the supply side with an adequate stimulating mix of fiscal and monetary policy. An illustrative example of a supply-side problem is a man who walks into a car dealership with 100,000 euros. Today he will pay for a car that will be delivered to him in 6 to 12 months, while in the period 2002-2005. could pay for and drive off two such cars. Structural inflation is often accompanied by a loss of value of the national currency. And that's not only because of higher import prices and less inflow of export revenues (due to disruptions in the market), but also because of wrong monetary policy measures. The ECB did not respond with adequate measures to the aggressive increase in interest rates by the FED. The dollar strengthened against the euro, which was expected according to the theory of interest parities - expected depreciation of the euro. The cost of a late response can be seen from another angle. Maybe the ECB doesn't see a problem here, but it is ready to make a sacrifice. A weak euro enables: 1. increased competitiveness on the world market, 2. reduction of public debt (nominally expressed), 3. milder nominal pressure on the maturity of a larger number of ECB securities. On the other hand, Asian economies (China, Japan, Indonesia, Turkey) reduced interest rates, simulating the effect of an overshoot, thus successfully mitigating the significant decline in the value of national currencies in relation to the sudden strengthening of the US dollar after the FED's Quantitative Tightening (QT). The Russian ruble strengthened upwards on the world currency market, both due to the rise in the price of oil, new energy contracts with Asian partners, and due to the increase in demand for rubles due to the conditioning of further payments of Russian energy producers in rubles, due to the foreign trade surplus and positive economic flows. Finally, why do the applied economic policy measures not give the desired result - that the growth of interest rates slows down inflation? First, the crisis comes from the supply side, second, from the growth of corporate sector margins (along supply chains), and thirdly, there are no new jobs in the expected number (250,000 new jobs were registered in the US in September, which is more than the forecast of 205,000, but mostly jobs in the low-tech intensive sector with lower wages).

Source: Oxfam

Globalna nejednakost (Global Inequality)

13. januar 2022. godine

Da li je ideja kreatora svetskog poretka sve veće siromašenje nacija ili bogaćenje pojedinaca? Ili je cilj povećanje razlike ne u bogadstvu već u uslovima života? Gospodo: Gde je tu konvergencija, ravnopravnost, solidarnost… ili su priče o i globalnom zagrevanju, borbi protiv siromaštva, jednakosti samo šargarepa za sve neobrazovanije (gluplje) narodne mase?!? Kako drugačije da započnemo analizu bez konstatacije da samo 26 ljudi poseduje toliko bogatstva koliko je najsiromašnijih 50% (3,8 milijardi) ljudi na svetu.

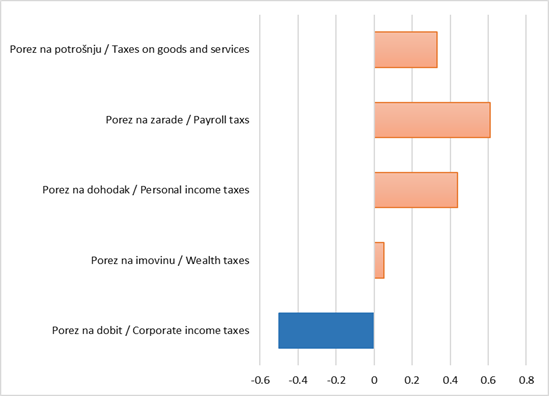

Odavno je prevaziđen trend miolionera (prvi milion) - danas govorimo o milijarderima (prva milijarda). Njihov trend je "dramatično" rastući. Mogli bi reći, zabrinjavajuće rastući - svaka dva dana pojavi se novi milijarder. Od ove krize broj milijardera je udovstručen! Bogatstvo više od 2.200 milijardera širom sveta povećano za 900 milijardi dolara u 2018. godini - ili za 2,5 milijarde dolara dnevno. Povećanje bogatstva od 12% u poređenju sa padom 11% bogatstva najsiromašnije polovine svetskog stanovništva. Bogatstvo najbogatijeg čovjek na svetu Jeff Bezosa, vlasnika Amazona, dostiglo je 112 milijardi dolara. Samo 1% njegovog bogatstva ekvivalentno je čitavom zdravstvenom budžetu Etiopije, zemlje od 105 miliona ljudi. U poslednjih 100 godina značajno je povećano bogatstvo bogatih pojedinaca, koji skrivaju deo novca na tajnim računima u poreskim rajevima. Velike korporacije plaćaju niže poreske stope nego što su plaćale decenijama unazad. Zato su porezi povećani domaćinstvima i pojedinicima (dohodak, zaradu, robe i usluge). Istina, globalno siromaštvo je smanjeno, ali zahvaljujući višedecenijskom rastu azijskih ekonomija (Azijski tigrovi, daleko više Kine, poslednje dve decenije i Indije). U Kini je novi realne zarade dostigao 70% američkih realnih zarada, za poslednjih 20 godina (početkom 2000ih godina bio 20%). Međutim, u subsaharskoj Africi siromaštvo je u porastu. Kada bi analizirali svaki dodatni dolar prihoda u svetu 50% najsiromašnijih jedva da imaju 15 centi. Gotovo trećina (oko 30 centi) dodatnog dolara ostane u rukama najbogatijih, koji čine 1%. Jedini pravedni način, ako pravda (ne, pravo) postoji u krugovima bogatih, da se smanjuje razlika bogatih i siromašnih, u korist ovih drugih jeste oporezivanje bogatih. Globalna nejednakost se ipak ne može režiti samo oporezivanjem dohotka ili raspoloživogbogatstva, već i restrukturiranjem vlasništva i kontrole sredstava za proizvodnju i resursa na globalnom nivou.

Izvor: Oxfam

Is the idea of the creator of the world order the increasing impoverishment of nations or the enrichment of individuals? Or is the goal to increase the difference not in wealth but in living conditions? Gentlemen: Where is the convergence, equality, solidarity ... or are the stories about global warming, the fight against poverty, equality just carrots for all the uneducated (naive) masses?!? How else to start the analysis, not to mention that only 26 people own as much wealth as 50% of the poorest (3.8 billion) people in the world.

The trend of millionaires (the first million) has long been overcome - today we are talking about billionaires (the first billion). Their trend is “dramatically” growing. It could be said that it is growing worryingly - a new billionaire appears every two days. Since this crisis, the number of billionaires has doubled! The wealth of more than 2,200 billionaires worldwide grew by $ 900 billion in 2018 - or $ 2.5 billion a day. A 12% increase in wealth compared to an 11% decrease in the wealth of the poorest half of the world's population. The fortune of the richest man in the world, Jeff Bezos, the owner of Amazon, reached 112 billion dollars. Only 1% of its wealth is equivalent to the entire health budget of Ethiopia, a country of 105 million people. In the last 100 years, the wealth of rich individuals has significantly increased, who hide part of their money in secret accounts in tax havens. Large corporations pay lower tax rates than a few decades ago. As a result, taxes for households and individuals (income, wages, goods and services) have increased. True, global poverty has been reduced, but thanks to decades of growth in Asian economies (Asian tigers, far more China, India in the last two decades). In China, new real wages have reached 70% of real wages in the United States, up from 20% in the last 20 years (early 2000s). However, in sub-Saharan Africa, poverty is on the rise. If you analyze every extra dollar of income in the world, 50% of the poorest have barely 15 cents. Almost a third (about 30 cents) of the extra dollar remains in the hands of the richest, who make up 1%. The only just way, if justice (no, right) exists in the circles of the rich, to reduce the gap between rich and poor, in favor of the latter is to tax the rich. However, global inequality cannot be solved only by taxing income or available wealth, but also by restructuring the ownership and control of means of production and resources at the global level.

Source: Oxfam

Indeks troškova života država u okruženju (Cost of Living Index of the neighbouring countries)

2. januar 2022. godine

Srbiju, zajedno sa državama iz komšiluka, odlikuje nizak indeks troškova života, niska kupovna moć, i osrednji nivo kvaliteta života, u poređenju sa razvijenim državama. Kovid-19 pandemija doprinela je da se taj jaz u prethodnoj godini dodatno produbi.

Ceo ovaj prostor odlikuju niski ili veoma niski troškovi života. Brojke ne ulivaju nadu ni u članicama EU, koje imaju nešto povoljniji kvalitet života i viši nivo BDP po glavi stanovnika. Najskuplji život je u članicama EU, Sloveniji, Hrvatskoj, i Mađarskoj. Ostale države imaju veoma niske troškove života, čak i Rumunuija i Bugarska (članice EU). Kupovna moć je veoma niska naročito kod država koje nisu članice EU. Kvalitet života najnepovoljniji je u Albaniji, Severnoj Makedoniji i Srbiji, dok Slovenija dominira. Indeks troškova života pokazuje da su cena robe široke potrošnje, uključujući namirnice, restorane, prevoz i komunalije, a bez troškova smeštaja (kirija ili hipoteka), daleko niže od cena u bogatim gradovima (Njujorka). Navedeni podaci pokazuju da niskim troškovima života odgovaraju isto tako niska kupovna moć stanovništva, jer prosečnom zaradom ne mogu da priušte u proseku jedva 50% roba i usluga od stanovnika Njujorka sa prosečnom platom. Životni standard je posebno nizak kod država ne članica EU. Kvalitet života, koji se razlikuje od države do države, odražava kompleksan obuhvat kupovne moći, zagađenja, cene nekretnina i zarade, troškova života, bezbednosti, zdravstvene zaštite, vremena putovanja na posao i klime.

Izvor: www.numbeo.com, WBdata

Serbia, along with the surrounding countries, is characterized by a low cost of living index, low purchasing power, a mediocre level of quality of life compared to developed countries. The Kovid-19 pandemic contributed to a further widening of that gap in the previous year.

This whole area is characterized by low or very low cost of living. The figures do not inspire hope in EU member states either, which have a somewhat more favorable quality of life and a higher level of GDP per capita. The most expensive life is in EU member states, Slovenia, Croatia and Hungary. Other countries have very low living costs, even Romania and Bulgaria (EU members). Purchasing power is very low, especially in non-EU countries. Quality of life is most unfavorable in Albania, Northern Macedonia and Serbia, while Slovenia dominates. The cost of living index shows that the prices of consumer goods, including groceries, restaurants, transportation and utilities, and without the cost of accommodation (rent or mortgage), are far lower than the prices in rich cities (New York). These data show that the low cost of living corresponds to the low purchasing power of the population, because the average salary cannot afford, on average, barely 50% of the goods and services of New Yorkers with an average salary. The standard of living is particularly low in non-EU countries. The quality of life, which varies from country to country, reflects the complex coverage of purchasing power, pollution, real estate prices and earnings, living costs, security, health care, travel time to work and climate.

Source: www.numbeo.com, WBdata

Doprinos globalnom rastu BDP-a, država OECD i država van OECD (Contribution to global GDP growth, OECD i non-OECD countries)

15. septembar 2021. godine

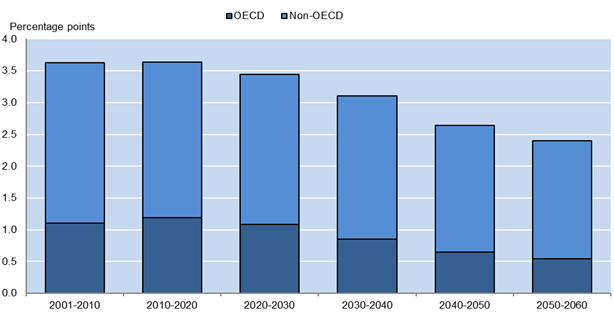

Prema dugoročnim projekcijama OECD svetska ekonomija će beležiti pad BDP-a u narednih 5 decenija. U periodu 2010-2020. godina prognozira se prosečan desetogodišnji rast BDP-a od 3,6%.

Privredni rast (prosečan desetogodišnji) u prethodnoj deceniji, od 3,5%, bio je rezultat uglavnom rasta brzorastućih ekonomija (Kine, Indije, Brazila, Indonezije i drugih). Danas ove ekonomije usporavaju svoje ekonomske aktivnosti. Recimo, pet brzorastućih ekonomija (Brazil, Indija, Rusija, Turska i Argentina), a koje čine 12% svetske ekonomije, trenutno beleži pad privredne aktivnosti, slabljenje valute, a pojedine se suočavaju sa socijalnim turbulencija. Problem je veći zbog same činjenice da razvijene ekonomije prihoduju sa korporativnih tržišta ovih ekonomija. Tako, na primer, Švajcarska ostvaruje preko 30% prihoda, Velika Britanija gotovo četvrtinu ukupnih prihoda, Evropska unija 18%, dok najmanje prihoduje Amerika sa 15%. To znači da će sa usporavanjem privredne aktivnosti brzorastućih zemalja doći do usporavanja i razvijenih ekonomija, a time i cele svetske ekonomije. Sa druge strane, zapaženi rast privrede u Nigeriji, pa i Angoli, nije čak ni srednjeročno zagarantovan. Rast Nigerije zasnovan je na aktivnostima koje ranije nisu toliko bile zastupljene u kreiranju BDP-a (prodaja nafte, inicijalno ulaganje telekomunikacije i bankarski sektor). Pored visokih stopa rasta u poslednjih desetak godina stepen siromaštva nije smanjen, što govori da postoji rast ali ne i razvoj globalne ekonomije. Takođe, priliv inostranog kapitala (holivduski kapital) je privremenog karaktera i kada nađe bolje utočište napustiće nigerijsko tržište. Tada će se Nigerija suočiti sa gubitkom deviznih rezervi, slabljenjnem nacionalne valute, rastom kamatnih stopa, padom privredne aktivnosti i posledično rastom nezaposlenosti. U narednim decenijama, rast globalne ekonomije imaće opadajući trend. Pri tome, prema projekcijama, više će se smanjivati doprinos država OECD-a nego što će se smanjivati doprinos država van OECD-a (-51% i -26%, respektivno). Drugim rečima, u narednim decenijama doprinos globalnom rastu država van OECD-a biće kontinuriano uvećavan u odnosu na doprinos država OECD-a, i to sa 2.05 puta u deceniji 2010-2020 na 3.44 puta u deceniji 2050-2060.

Izvor podataka: OECD

According to long-term OECD projections, the world economy will record a decline in GDP in the next 5 decades. In the period 2010-2020. year, the average ten-year GDP growth of 3.6% is forecast.

Economic growth (average ten years) in the previous decade, of 3.5%, was the result mainly of the growth of fast-growing economies (China, India, Brazil, Indonesia and others). Today, these economies are slowing down their economic activities. For example, five fast-growing economies (Brazil, India, Russia, Turkey and Argentina), which make up 12% of the world economy, are currently experiencing declining economic activity, weakening currency, and some are facing social turbulence. The problem is bigger due to the fact that developed economies come from the corporate markets of these economies. Thus, for example, Switzerland generates over 30% of revenues, Great Britain almost a quarter of total revenues, the European Union 18%, while the least revenue is America with 15%. This means that with the slowdown in the economic activity of fast-growing countries, there will be a slowdown in developed economies, and thus the entire world economy. On the other hand, the observed growth of the economy in Nigeria, and even Angola, is not even guaranteed in the medium term. Nigeria’s growth is based on activities that were previously less represented in GDP creation (oil sales, telecommunications initial investment and the banking sector). In addition to high growth rates in the last ten years, the poverty rate has not decreased, which means that there is growth but not the development of the global economy. Also, the inflow of foreign capital (Hollywood capital) is temporary and when it finds a better refuge, it will leave the Nigerian market. Then Nigeria will face the loss of foreign exchange reserves, the weakening of the national currency, rising interest rates, falling economic activity and consequently rising unemployment. In the coming decades, the growth of the global economy will have a declining trend. At the same time, according to projections, the contribution of OECD countries will decrease more than the contribution of non-OECD countries will decrease (-51% and -26%, respectively). In other words, in the coming decades, the contribution to the global growth of non-OECD countries will be continuously increased in relation to the contribution of OECD countries, from 2.05 times in the decade 2010-2020 to 3.44 times in the decade 2050-2060.

Source data: OECD

Brz rast cena ugljenika na EU ETS (Rapid growth of carbon prices on the EU ETS)

10. februar 2021. godine

Raste cena ugljenika na EU tržištu za trgovanjem emisijom, tržište je nestabilno, a alat Evropske Komisije neefikasan.

Cena ugljenika je dostigla novi maksimum u drugom kvartalu 2021. godine. Cene dozvola (EUA) na sekundarnom spot tržištu su porasle u posmatranom periodu preko 100%. Posmatrano od aprila 2013. godine, kada je beležena najniža cena od 2.75 evra do jula 2021. godine to je porast od oko 2000%. Cene dozvola odražavaju trenutne osnovne faktore na EU ETS, kao i buduća očekivanja usled čestih izmena strategija zaštite. Na cene dozvola utiču i hedž fondovi i špekulanti koji kupovinom dozvola, radi sticanja profita. Postoje značajni rizici manipulacije i u tom pogledu nužno je uvesti viši stešen zaštite tržišta, kroz primenu Uredbe o zloupotrebi tržiša i Uredbe o aukciji. Velike turbulencije na tržištu ograničavaju zaptitničku moć stabilizacionih alata Evropske komisije. Očigledno je da Evropska komisija ima ključnu ulogu i daje odlučujući glas po pitanju stabilizacije tržišta dozvola. Visoka fluktuacija cena dozvola može imati negativan uticaj na EU ETS. Očekivanja su da će cena nastaviti da raste do kraja 2021. godine (na oko 100 eura po metričkoj toni). Ideja uvođenja mehanizma prilagođavanja granice ugljenika može pojačati tenzije između članica EU i njihovih trgovinskih partnera.

The price of carbon on the EU the Emissions Trading System is rising, the market is unstable, and the tool of the European Comission is inefficient

The price of carbon reached a new maximum in the second quarter of 2021. EU Allowance prices (EUA) on the secondary spot market increased over 100% in the observed period. Observed from April 2013, when the lowest price of 2.75 euros was recorded until July 2021, that is an increase of about 2000%. EU Allowance prices reflect current underlying factors on the EU ETS, as well as future expectations due to frequent changes in protection strategies. The prices of licenses are also influenced by hedge funds and speculators, who buy licenses in order to make a profit. There are significant risks of manipulation and in this regard it is necessary to introduce a higher level of market protection, through the application of the Market Abuse Regulation and Auction Regulation provisions. High turbulence in the market limits the protective power of the stabilization tools of the European Commission. It is obvious that the European Commission has a key role and gives a decisive voice on the issue of stabilization of the allowance market. High fluctuations in allowance prices can have a negative impact on the EU ETS. It is expected that the price will continue to rise until the end of 2021 (to around 100 euros per metric ton). The idea of introducing a carbon border adjustment mechanism could increase tensions between EU members and their trading partners.

Španiju sustižu novije članice EU (Spain is being overtaken by newer EU members)

10. februar 2021. godine

Španska ekonomija ispod EU proseka. Španija u padu u odnosu na razvijene ekonomije EU. Sustižu je nove članice iz 2004. godine.

Češka je uspela da sustigne Španiju mereno u BDP po stanovniku u PPP. To je mera bruto domaćeg proizvoda po osobi po paritetu kupovne moći, što omogućava upoređivanje po zemljama. Razlog takvog uspeha nalazimo u rastu češke industrijske proizvodnje (uglavnom za nemačko tržište), niskoj nezaposlenosti, rastu stručnog obrazovanja, većim ulaganjima u istraživanje i razvoj, rastućoj produktivnosti. Od finansijske krize 2008. godine, španska ekonomija se udaljava od severnoevropskih zemalja koje su na sličnom nivou, Italije i Francuske. Jaz u bogatstvu Španije i dalje postoji u odnosu na Nemačku, skoro 20 godina nakon usvajanja evra. Nemci su i dalje za oko 25% bogatiji od Španaca. Suprotno Španiji, na primeru Češke uočava se postojanje konvergencije. Srbija je na nivou od 40% proseka EU. Lošije od Srbije su samo, Severna Makedonija, Albanija i Bosna i Hercegovina.

Izvor podataka: Eurostat

Spanish economy below EU average. Spain is in decline compared to the developed economies of the EU. It is being overtaken by new members from 2004.

The Czech Republic managed to beat Spain measured in GDP per capita in the PPP. It is a measure of gross domestic product per person at purchasing power parity, which makes it possible to compare countries. The reason for such success is the increase in Czech industrial production (mainly for the German market), low unemployment, higher vocational education, higher investments in research and development, growing productivity. Since the financial crisis in 2008, the Spanish economy has been moving away from similar European countries, Italy and France. The gap in Spain's wealth still exists in relation to Germany, almost 20 years after the adoption of the euro. The Germans are still about 25% richer than the Spaniards. Unlike Spain, the example of the Czech Republic shows the existence of convergence. Serbia is at the level of 40% of the EU average. Only Northern Macedonia, Albania and Bosnia and Herzegovina are worse than Serbia.

Source data: Eurostat

Istorijski dogovor o budžetu EU, a članice do sredstava uslovljavanjem (A historic agreement on the EU budget, but the money is available under the conditions)

24. jul 2020. godine

Koliko je budžet EU od 1,82 biliona evra (+ 540 milijardi evra podrške) pristupačan državama članicama, ako postoji uslovljanje za raspodelu sredstava?!? "Štedljive ekonomije" su prihvatile dogovor, ali ostale sumnjičave zbog dugova koje treba vraćati decenijama. Razlog je jasan, doprinos pojedinih država članica budžetu EU, već skoro dve decenije, pada na teret malog broja država članica.

U 2018. godini deset država članica su uplatile više novca nego što su povukle sredstava iz budžeta EU. Dominira Nemačka sa 17,212 milijarde evra, a slede Velika Britanija sa 9,770 milijardi evra, Francuska sa 7,442 milijarde evra i Italija sa 6,695 milijardi evra. Poljska je najveći dobitnik u EU, jer povlači sredstava iz budžeta u većem obimu nego što uplaćuje, čak 11,631 milijardi evra. Slede Mađarska sa 5,029 milijardi evra i Grčka sa 3,202 milijarde evra. Nemačka ekonomija je razvijena i dovoljno snažna tako da pored velikog doprinosa budžetu EU uspeva da ostvari direktne koristi od članstva u EU. Prema pojedinim izvorima (the Bertelsmann foundation) prosečni prihodi su povećani u Nemačkoj za preko 1000 evra. Slično je sa Francuskom. Nasuprot njima, manje ekonomije, iako su razvijene, nisu u mogućnosti da ostvare takve koristi od članstva pa su doprinosi bolniji i skupljiji. Tačka spoticanja u pregovorima bile su "štedljive ekonomije" (Nizozemska, Švedska, Danska i Austrija, kasnije i Finska), koje su insititrale, od samog početka, na većem udelu pozajmica (360 milijarid evra) a manjem udelu bespovratnih sredstava (390 milijardi evra). Postoji bojazan od daljeg zaduživanja kroz zajednički fond za pomoć (uz garancije EU). Institucije EU će prikupljati sredstva na tržištima, koja će se vraćati u narednih 30 godina – od 2028. do 2058. godine. "Štedljive ekonomije", posmatrano prema učešću u BDP, doprinose u velikoj meri budžetu EU. Godinama unazad Nizozemska je davala najveći deo BDP u odnosu na ostale članice (u 2014. godini čak 1%). Visok udeo doprinosa budžetu prema GDP za 2018. godinu, u odnosu na ostale članice, imaju Nizozemske sa 0,62%, Danska sa 0,48%, Švedska sa 0,42%, Austrija sa 0,40% i Finska sa 0,29%. U periodu 2000-2018. godina, ove ekonomije su uplatile dvostruko više novca nego što su povukle novca iz budžeta EU, dok su Italija i Španija, zajedno uplatile 10 milijadi evra više nego što su povukli novca iz budžet EU. Od članica koje su povukle mnogo više novca nego što su uplatile u budžet EU izdvajaju se Mađarska (4,2 puta), Grčka (3,4 puta) i Poljska (3,2 puta). Novi budžet (2021-2027) podrazumeva novi pristup sredstivma iz budžeta. Podginuta je granica doprinosa država članica za bužet EU na 1,23% (sa 1% u cilklusu 2014-2020) bruto nacionalnog dohotka, kao garacnija za zaduživanje na tržištu kapitala. Tri ključna zaključka nacrta budžeta odnose se na raspodelu sredstava iz budžeta, i to prema: 1) klimatskim promenama, 2) stepenu poštovanja vladavine zakona i 3) ekonomskom paketu (bespovratna sredstva + krediti) za suzbijanje efekata recesije izazvanih pandemijom COVID-19. Uz to, novi nacrt predviđa manje novca za poljoprivredu (7,5 milijardi evra, smanjenje sa 15 milijardi evra), smanjen fond za Horizon program za istraživanje i inovacije (sa 13,5 na 5 milijardi evra), prepolovljen investicioni fond (sa 2 na 1 milijardu evra), manje je novca i za kohezionu politiku (47,5 milijardi evra, smanjenje sa 50 milijardi evra), kao i za fond za pravednu tranziciju (sa 30 na 10 milijardi evra). Ostaje otvoreno pitanje, koliko dopustiti smanjenje pojedinih budžetski pozicija, a da se obezbede dovoljne koristi za države članice.

Izvor: kalkulacije autora na bazi podataka Evropske komisije

How much is the EU budget of 1.82 trillion euros (+ 540 billion euros of support) accessible to member states, if there is a condition for the distribution of funds?!? The "Frugal economies" accepted the agreement, but remained suspicious because of the debts that need to be repaid for decades. The reason is clear, the contribution of individual member states to the EU budget, for almost two decades, has been borne by a small number of member states.

In 2018, ten member states invested more in the EU than they withdrew from the budget. Germany dominates with 17.212 billion euros, followed by Great Britain with 9.770 billion euros, France with 7.442 billion euros and Italy with 6.695 billion euros. Poland is the biggest winner in the EU, because it withdraws funds from the budget in a larger amount than it pays, as much as 11.631 billion euros. It is followed by Hungary with 5.029 billion euros and Greece with 3.202 billion euros. The German economy is developed and strong enough so that in addition to a large contribution to the EU budget, it manages to achieve direct benefits from EU membership. According to some sources (the Bertelsmann foundation), the average income has increased in Germany by over 1,000 euros. It is similar with France. In contrast, smaller economies, although developed, are unable to reap such benefits from membership, so contributions are more painful and expensive. The stumbling block in the negotiations came from the "frugal economies" (the Netherlands, Sweden, Denmark and Austria, and later Finland), which insisted, from the very beginning, on a larger share of loans (360 billion euros) and a smaller share of grants (390 bilion euros). There are fears of further borrowing through a mutual fund (with EU guarantees). EU institutions will raise funds in the markets, which will return in the next 30 years - from 2028 to 2058. "Frugal economies", viewed in terms of share in GDP, contribute greatly to the EU budget. Years ago, the Netherlands accounted for the largest share of GDP compared to other members (in 2014, as much as 1%). A high share of budget contributions to GDP for 2018, compared to other members, have the Netherlands with 0.62%, Denmark with 0.48%, Sweden with 0.42%, Austria with 0.40% and Finland with 0, 29%. In the period 2000-2018. year, these economies paid twice as much money as they withdrew money from the EU budget, while Italy and Spain, together, paid 10 billion euros more than they withdrew money from the EU budget. The members that withdrew much more money than they paid into the EU budget are Hungary (4.2 times more), Greece (3.4 times more) and Poland (3.2 times more). The new budget (2021-2027) implies a new approach to budget funds. The limit of member states' contributions to the EU budget has been lowered to 1.23% (from 1% in the 2014-2020 cycle) of gross national income, as a guarantee for borrowing on the capital market. The three key conclusions of the draft budget relate to the distribution of budget funds, according to: 1) climate change, 2) the degree of compliance with the rule of law and 3) the economic package (grants + loans) to combat the effects of the recession caused by the COVID-19 pandemic. In addition, the new draft envisions less money for agriculture (€ 7.5 billion, a reduction of € 15 billion), a reduced fund for the Horizon Research and Innovation Program (from € 13.5 to € 5 billion), a halved investment fund (from € 2 billion). to 1 billion euros), there is less money for cohesion policy (47.5 billion euros, reduction from 50 billion euros), as well as for the fund for a fair transition (from 30 to 10 billion euros). The question remains, how much to allow the reduction of certain budget positions, while providing sufficient benefits for member states.

Source: author's calculations based on European Commission data

Gde je turska ekonomija danas? (Where is the Turkish economy today?)

15. septembar 2019. godine

Danas govorimo o brzo-rastućoj ekonomiji zasnovanoj na vrednostima Ataturkove moderne Turske (kemalizmu). Njihova očekivanja dosežu visoke granice, da se do 2023. godine i stogodišnjice Ataturkove moderne države, nađu među 15 ekonomski najjačih država sveta.

Mnogoljudna Turska (sa preko 80 miliona stanovnika) pripada grupaciji OECD razvijenih i brzorastućih ekonomija (iznad proseka OECD, ali i proseka EU). Struktura turske privrede u poslednjih 50 godina značajno je promenjena. Učešće usluga je višestruko nadmašilo sektore poljoprivrede i industrije. Poljoprivreda je dominirala 60-ih godina prošloga veka sa novo-dodatom vrednosti od preko 50%, dok je danas jednocifrena (manje od 9%). Sa druge strane, sektor usluga koji je imao svega ¼ učešća danas dostiže skoro 2/3 BDP. Slična je struktura zaposlenosti po pojedinim sektorima privrede. Porast učešća srednje- i visoko-tehnološki intenzivnih proizvoda garantuje Turskoj rast ekonomije u srednjem i dugom roku. Približno 30% turske proizvodnje i 37% njenog globalnog izvoza čine proizvodi srednje i visoke tehnologije. Danas je struktura turske privrede više zasnovana na sektoru usluga (tercijarne delatnosti – finansije, osiguranje, turizam) i savremenim tehnologijama (digitalizacija, IT, automatika, elektronika). Očekuju se ulaganja 2–3 milijarde dolara godišnje kako bi se integrisala industrijska rešenja u proizvodni proces. Napredak digitalizacije iziskuje potrebna dodatna ulaganja za unapređenje tehnološke infrastrukture u zemlji, kao što su usluge fiksne i mobilne širokopojasne mreže, kao i optička vlakna. Takve promene zahtevaju transformisanje obrazovnog sistema, i prioritet su veština nauke, tehnologije, inženjerstva i matematike (STEM). Procenjuju se uštede ovakve transformacije i do 10 milijardi dolara godišnje u tekućim troškovima proizvodnje, uz porast produktivnosti od 4-7%, uzimajući u obzir ukupne troškove proizvodnje. Deceniju i po Turska dominira kao ekonomija sa najvećim prilivom ali i odlivom stranih direktnih investicija (neto SDI čine oko 3,5% BDP). U Evropi Turska je 7 ekonomija po prilivu investicija (2013-2017. priliv od 193 milijarde dolara), najviše u oblasti finansija (oko 1/3), prerađivačke industrije (1/4), energetici (12%), IT (8%), saobraćaju (6%), trgovini (4%), poreklom iz Velike Britanije (oko 12%), Holandije (oko 12%), Italije (10%), Nemačke (oko 6%), Rusije (oko 6%). Čak oko 40% investicija koje potiču sa azijskog kontinenta završe u Turskoj. I obratno, oko 40% investicija Turske završi u državama na azijskom kontinentu - u Rusiji, oko 30%, a gotovo polovina samo u okruženje (države oko Crnog mora) u manjem obimu i centralnoj i istočnoj Evropi. U poslednjih 10-ak godina odliv stranih direktnih investicija Turske je povećan čak 15 puta. Najvećim delom u prerađivačku industriju, saobraćaj, hranu, trgovinu na malo. Samo u 2016. godini geenfield investicije su dostigle gotovo 3 milijarde dolara, dok su M&A gotovo 4 milijarde dolara. Odlive Turska rangira prema partnerima kroz tri grupe – prvu čine SAD, Nemačka, Velika Britanija, Holandija i Švedska; drugu čine – Rusija, Češka, Kina, Bugarska i Rumunija; treću čine – Iran, Indonezija, Etiopija, Egipat, Azerbejdžan i balkanske države. Trenutno, turska ekonomija ekonomija je u recesiji. Tri poslednja kvartala pokazuju negativne stope rasta (Q4 2018 od -2,%; Q1 2018 od -2,4%; Q2 2019 od -1,5%). Ovaj period, kao i 2018. godinu odlikuje gubitak vrednosti lire, gubitak poverenja u finansijski sistem (smena guvernera početkom 2019. godine), politički pritisci spolja, pad investicija, gubitak konkurentnosti, smanjenje agregatne tražnje. I pored toga, privreda ne stoji iako posustaje. Rast industrijske proizvodnje i rast investicija, veće intervencije iz deviznih rezervi (u 2019. godini utrošeno preko 10 milijardi deviznih rezervi, od ukupnih oko 110 milijardi dolara), rast neto izvoza, visoki prilivi novca od turizma (procene za 2019. godinu su 50 miliona turista, i prihod od oko 35 milijardi dolara), visok neto izvoz, uspešno su sprečili veći kolaps u 2019. godini. Brzo prilagođavanje ekonomije dalo je rezultate iznad očekivanih.

Izvor: OECDStat

Today we are talking about a fast-growing economy based on the values of Ataturk's modern Turkey (Kemalism). Their expectations reach high limits, to be among the 15 economically strongest countries in the world by 2023 and the centenary of Ataturk's modern state.

Multi-population Turkey (with over 80 million inhabitants) belongs to the OECD group of developed and fast-growing economies (above the OECD average but also the EU average). The structure of the Turkish economy has changed significantly over the last 50 years. Services participation has far outstripped the agriculture and industry sectors. Agriculture dominated the 1960s with a value added of over 50%, while today it is single-digit (less than 9%). On the other hand, the services sector, which accounted for only ¼ of today, reaches almost 2/3 of GDP. The structure of employment by sector of economy is similar. The increase in the share of medium- and high-tech intensive products guarantees Turkey economic growth in the medium and long term. About 30% of Turkey's production and 37% of its global exports are from medium- and high-tech products. Today, the structure of the Turkish economy is more based on the services sector (tertiary activities - finance, insurance, tourism) and modern technologies (digitalization, IT, automation, electronics). Investments of $ 2-3 billion per year are expected to integrate industrial solutions into the manufacturing process. The advancement of digitalization requires the necessary additional investment to upgrade the country's technological infrastructure, such as fixed and mobile broadband services, as well as fiber optics. Such changes require the transformation of the education system, and science, technology, engineering and mathematics (STEM) skills are a priority. Savings of this transformation are estimated to be up to $ 10 billion a year in current production costs, with productivity gains of 4-7%, taking into account total production costs. For a decade and a half, Turkey has been dominated by the economy with the highest inflow and outflow of foreign direct investment (net FDI accounts for about 3.5% of GDP). In Europe, Turkey is 7 economies in terms of investment inflows (2013-2017 inflows of $ 193 billion), most in finance (about 1/3), manufacturing (1/4), energy (12%), IT (8%) ), transport (6%), trade (4%), originating in the United Kingdom (about 12%), the Netherlands (about 12%), Italy (10%), Germany (about 6%), Russia (about 6%) . As many as 40% of investments originating in the Asian continent end up in Turkey. Conversely, about 40% of Turkey's investments end up in countries on the Asian continent - in Russia, about 30%, and almost half only in smaller countries (Central and Eastern European countries) in Central and Eastern Europe. Turkey's foreign direct investment outflow has increased 15 times in the last 10 years. Mostly to manufacturing, transport, food, retail. In 2016 alone, geenfield investments reached nearly $ 3 billion, while M&A reached nearly $ 4 billion. Outflows Turkey ranks partners by three groups - the first being the USA, Germany, the United Kingdom, the Netherlands and Sweden; the second is Russia, the Czech Republic, China, Bulgaria and Romania; the third is Iran, Indonesia, Ethiopia, Egypt, Azerbaijan and the Balkan countries. Currently, the Turkish economy is in recession. The last three quarters show negative growth rates (Q4 2018 of -2,%; Q1 2018 of -2.4%; Q2 2019 of -1.5%). This period, like 2018, is characterized by a loss in the value of the lira, a loss of confidence in the financial system (the removal of the governor in early 2019), political pressures from the outside, a fall in investment, a loss of competitiveness, a decrease in aggregate demand. Even so, the economy does not stand still, although it is declining. Growth in industrial production and investment growth, greater intervention from foreign exchange reserves (over 10 billion foreign exchange reserves spent in 2019 out of a total of about $ 110 billion), growth in net exports, high inflows of tourism money (estimates for 2019 are 50 million tourists, and revenue of about $ 35 billion), high net exports, successfully prevented a major collapse in 2019. The rapid adjustment of the economy yielded results above expectations.

Source: OECDStat

Finansijske transakcije u Evrozoni (Euro area financial transaction)

15. avgust 2019. godine

Značajno je povećan udeo nebankarskog finansijskog sektorau EA od globalne krize. Struktura finansijskih transakcija poslednjih godina je nepromenjena. Dominiraju monetarne finansijske institucije i kao vlasnici i emitenti hartija od vrednosti. Najveći udeo investicioinih fondova imaju osiguravajuće kompanije i ostale finansijske institucije.

U periodu 2008-2018. godina veličina finansijskog sektora evrozone u odnosu na BDP je povećana (sa 5,3 na oko 7,1 puta BDP-a), iako je odnos ostao uglavnom nepromijenjen poslednjih godina. Relativna važnost nebankarskog sektora (investicione korporacije - ICPF, MMF i ostale finansijske institucije - OFI) u finansijskom sektoru evrozone je stalno rasla od početka finansijske krize, posebno zbog značajne ekspanzije sektora ostalih finansijskih institucija, ali izgleda da je ovaj trend nedavno zastao. U smislu ukupne aktive, udeo nebankarskog finansijskog sektora povećao se sa 43% u 2008. na 59% početkom 2018. Odgovarajući pad je prvobitno došao u učešću monetarnih finansijskih institucija (MFI), ali taj trend je došao do nedavno je zaustavljen, s tim što je udeo ukupne aktive monetarne finansijske institucije - MFI (isključujući MMF) ostao uglavnom nepromijenjen, na skoro 50% u 2018. godini. U 2018. godini MFI ostaju najveći zajmodavci, a slede ih OFI. MFI su i najveći sektor zajmoprimaca. U međuvremenu, za dužničke hartije od vrednosti koje izdaju finansijske institucije, MFI su i najveći vlasnici i najveći emitenti. Posmatrajući udeo investicionih fondova, ICPF i OFI su najveći nosioci, dok su OFI glavni izdavači ovog instrumenta. Profitabilnost bankarskog sektora u eurozoni ostala je relativno niska u 2016 i 2017. godini, jer su strukturne neefikasnosti i dalje ometale profitabilnost u mnogim zemljama. Srednji odnos troškova i prihoda je ostao relativno stabilan na ispod 60%, što ukazuje da postoje napori da se poboljša troškovna efikasnost. Obveznice nefinansijske korporacije - NFC u evrozoni uglavnom drže investicioni fondovi tržišta novca (IF), osiguravajuća društva i penzijski fondovi (ICPF) i, u manjoj mjeri, kreditne institucije (banke). IF-ovi su povećali svoj udeo u vlasništvu NFC-a.

Legenda: milijarde Evra

Izvor ECB

The share of non-banking financial sector in the EA has significantly increased since the global crisis. The structure of financial transactions in recent years is unchanged. Monetary financial institutions dominate both as owners and issuers of securities. The largest share of investment funds is provided by insurance companies and other financial institutions.

In the period 2008-2018. the size of the euro area financial sector relative to GDP has increased (from 5.3 to around 7.1 times of GDP), although the ratio has remained broadly unchanged in recent years. The relative importance of the non-banking sector (investment corporations - ICPF, IMF and other financial institutions - OFI) in the euro area financial sector has grown steadily since the onset of the financial crisis, in particular on the back of the significant expansion of the other financial institutions, but it seems that this trend have paused recently. In terms of total assets, the share of the non-banking financial sector increased from 43% in 2008 to 59% in early 2018. The corresponding decline initially came to the participation of monetary financial institutions (MFIs), but this trend has come to a standstill recently the share of total assets of the monetary financial institution - MFI (excluding the IMF) remained largely unchanged, to almost 50% in 2018. In 2018, MFIs remain the largest lenders, followed by OFI. MFIs are also the largest sector of borrowers. In the meantime, for debt securities issued by financial institutions, MFIs are both the largest owners and the largest issuers. Observing the share of investment funds, ICPF and OFI are the largest bearers, while OFI is the main publisher of this instrument. The profitability of the euro area banking sector remained relatively low in 2016 and 2017, as structural inefficiencies continued to hamper profitability in many countries. The median cost-income ratio remained relatively stable at below 60%, indicating efforts to improve cost effeciency. Euro area NFC bonds are mostly held by non-money market investment funds (IFs), insurance corporations and pension funds (ICPFs) and, to a more limited extent, credit institutions (banks). IFs increased their share of NFC holdings.

Legend: EUR billions

Source: ECB

Štednja i investicije Evrozone (EA saving and investment)

10. jul 2019. godine

Štednja i investicije u Evrozoni značajno rastu od 2012. godine, zahvaljujući brojinim regulaltornim merama koje su uvedne na finansijskom tržištu EU od početka svetske krize. Efekti mera vidljiviji u razvijenim ekonomijama EU a manje u državama s periferije.

Oporavak finansijskog sektora EU nakon udara krize, zahvaljujući brojnim reformskim merama, doprineo je porastu štednje i investicija. Evropska monetarna unija stvorila uslove za poboljšanje ekonomske i finansijske integracije u eurozoni, i na taj način ublažila ozbiljne neravnoteže u štednji i investicijama, kreditnim i stambenim udarima u nekim zemljama, kao i u raspodeli resursa prema manje produktivnim sektorima. Pozicija Evrozone je danas daleko povoljnija, s tim sto proces prilagođavanja nije potpun. Neravnoteže u raznim sektorima dovele su do akumulacije visokih nivoa obaveza koje još uvijek treba smanjiti i dovesti na održiv silazni trend. Neto štednja Evrozone raste kontinuirano niz godina. Gledano po strukturi finansijskih sektora Neto nefinansijske investicije u evrozoni rastu zahvaljujući povećanim investicijama nefinansijskih korporacija i smanjuju neto kreditiranju evrozone ostatku svijeta, dok su neto pozajmice domaćinstava bile uglavnom stabline. Period 2012-2018. godina odlikuje smanjenje neto pozajmljivanja od strane privatnog sektora koje je u celosti pojačano povećanjem neto pozajmljivanja od strane vladinog sektora.

Legenda: milijarde Evra

Izvor ECB

Euro area net savings and investments have grown significantly since 2012, thanks to a number of regulatory measures introduced in the EU financial market since the beginning of the global crisis. The effects of measures are more visible in developed EU economies and less in the pherifery countries.

Recovery of the EU financial sector after the crisis hit, thanks to numerous reform measures, has contributed to an increase in net savings and investment. The European Monetary Union has created conditions for improving economic and financial integration in the Euro area, and thus mitigate serious imbalances in savings and investment, credit and housing booms in some countries, and the allocation of resources towards less productive sectors. The position of Eurozone today is far more favorable, but the adjustment process is not complete. Imbalances in various sectors have led to the accumulation of high levels of liabilities that still need to be reduced and brought on a sustainable downward trend. Euro area Net saving is growing continuously for many years. Given the structure of financial sectors, net non-financial investments in the Euro Area are rising, owing to increased investments by non-financial corporations and reduced Euro area net lending to the rest of the world, while Net lending by households were mostly stable. During the period 2012-2018, the decrease in net lending by the private sector as a whole was amplified by an increase in net borrowing by the government sector.

Legend: EUR billions

Source: ECB

Razlike u ceni WTI i Brent nafte (The price difference between WTI and Brent)

18. maj 2019. godine

Dvocifrena razlika u cenama WTI i Brent nafte u prvom kvartalu 2019. godine. To je rezultat kontinuiranog pada cena WTI nafte (ili manjeg pada u odnosu na cena Brenta) od novembra meseca 2018. godine.

Tokom prvog kvartala 2019. godine razlika u cenama između referentnih vrednosti za sirovu naftu Brent i WTI početno se proširila na 8-10 USD po barelu, a zatim se srušila na manje od 5 USD po barelu. Cene sirove nafte su početkom godine porasle zbog rastuće potražnje. Poslednje korekcije na tržištu nafte bile su sredinom jula 2018. godine nakon dodatnih isporuka iz Saudijske Arabije, Rusije i Libije. Povećanje trgovinskih nesuglasica otvorilo je i mogućnost da potražnja bude oslabljena zabrinutošću potrošača u pogledu globalnog rasta, jer je početak 2019. godine ispod očekivanog rasta. Uzroci razlika u cenama WTI i Brent Crude nafte su:

- Lokacija vađenja nafte - WTI se vadi u naftnim poljima Teksasa (kao iz škriljaca), dok Brent iz Severnog mora;

- Geopolitički - cena Brent više osetljiva na geopolitička dešavanja od cene WTI;

- Sadržaj i sastav - lakše je prečistiti naftu koja u sebi sadrži manje sumpora (Brent 0.37%, WTI 0.24%);

- Gde se trguje? - trguje se naftnim fjučersima (Brent na ICE u Londonu, WTI na NYMEX u Njujorku); i

- Cene i referentne vrednosti - ranije je WTI tgovao po premijum ceni Brenta, a nakon otkrivanja uljanih škriljaca po diskontnoj ceni, s tim da je referentna cena WTI za cene nafte u SAD, a 2/3 ostalih ugovora se vrednuje prema Brentu.

A two-digit difference in the prices of WTI and Brent oil in the first quarter of 2019. This is the result of a continuing fall in WTI oil prices (or a smaller decline than the Brent price) since November 2018.

During the first quarter of 2019, the price difference between the reference values for crude oil Brent and WTI initially expanded to $8-10 per barrel, then dropped to less than $5 per barrel. Crude oil prices rose at the beginning of the year due to rising demand. The last corrections in the oil market were in mid-July 2018 after additional deliveries from Saudi Arabia, Russia and Libya. The increase in trade disputes has also opened the possibility that demand will be weakened by consumers' concerns about global growth, since the beginning of 2019 is below expected growth. The causes of the differences in the prices of WTI and Brent Crude oil are:

- Extraction Location - WTI is extracted from oil fields in Texas (as shale), while Brent from the North Sea;

- Geopolitical - Brent price more sensitive to geopolitical events than WTI prices;

- Content and composition - it is easier to refine oil containing less sulfur (Brent 0.37%, WTI 0.24%);

- Where are they traded? - traded on oil futures contract (Brent on ICE in London, WTI on NYMEX in New York); i

- Prices and benchmarks - WTI was previously traded at premimum to Brent, and after oil shale was discovered at a discounted to Brent, and WTI is bencmark for oil prices in the United States, while 2/3 of the other oil contracts are benchmark to Brent.

Dve decenije rasta zemalja EU (Two decades growth of EU members)

22. januar 2018. godine

Ekonomski rast država članica EU za dve decenije nedovoljan - u proseku članice Evropske unije povećale su privredni rast za 32%, a države Evro zone za 27%. Irska više nego udvostručila BDP, Italija je ostala gotovo na istom nuvou.

Rast svetske privrede u 2017. godini, u odnosu na 1999. godinu (meren BDP u stalnim cenama US$ 2010), je 67%, dok su Evropska unija i Evro zona jedva dostigle polovinu svetskog rasta (respektivno, 32% i 27%). Veći rast BDP od proseka EU ostvrile su brojne države Evrope koje nisu članice EU: Turska (147%), Island (73%), Švajcarska (38%) i Norveška (36%), kao i balkanske države Srbija, Bosna i Hercegovina, Severna Makedonija i Albanija. Unutar EU postoje značajne razlike! Proces konvergencije je izostao. U pojedinim državama članicama on je usporen. Pravilo je da manje ekonomije i manje razvijene države ostvaruju veći rast od razvijenih i velikih ekonomija. Na grafiku je prikazan rast BDP-a država članica 2017. godine u odnosu na dan priključivanja EU. Neočekivani su rezultati država koji su u EU od 1999. godine. Nizak rast su ostvarile Grčka (2%), Italija (6%), Portugal (12%) i Danska (14%). Oko proseka EA su Nemačka i Francuska, dok su Holandija, Belgija, Austrija, Španija, Finska i Velika Britanija oko proseka EA. Najveći rast beleže Irska (140%), Luksemburg (72%) i Švedska (51%). Od novijih članica EU dominiraju Poljska (64%), Slovačka (63%) i Malta (66%). Od nama susednih država Hrvatska je na 6%, Bugarska na 21%, Mađarska na 21%, Slovenija na 25%, i Rumunija na 29%. Države centralne Evrope i baltika su beležile veći rast GDP za 30-40% od rasta 2004. godine. Ostaje nedoumica, da li će projekat EU u dugom roku ispuniti očekivanja za države članice EU?

Izvor: WB Data

The economic growth of the EU Member States in two decades is insufficient - on average, EU members increased economic growth by 32% and Euro zone members by 27%. Ireland has more than doubled its GDP, while Italy has remained almost at the same level.

The growth of the world economy in 2017, compared to 1999 (measured by GDP constant US $2010), is 67%, while the European Union and Eurozone have barely reached half of world growth (respectively, 32% and 27% ). Higher GDP growth than the EU average was registered by many non-EU countries: Turkey (147%), Iceland (73%), Switzerland (38%) and Norway (36%), as well as the Balkan countries of Serbia, Bosnia and Herzegovina, Northern Macedonia and Albania. There are significant differences within the EU! The convergence process is missing. In some member states, it is slowed down. The rule is that small economies and less developed countries are gaining more growth than developed and large economies. The graph shows the GDP growth of the member states in 2017 compared to the day of joining the EU. The results of countries that have been in the EU since 1999 are unexpected. Low growth was recorded by Greece (2%), Italy (6%), Portugal (12%) and Denmark (14%). About the average EA are Germany and France, while the Netherlands, Belgium, Austria, Spain, Finland and Great Britain are around the average EU. The highest growth was recorded by Ireland (140%), Luxembourg (72%) and Sweden (51%). Of the newer EU Member States, Poland (64%), Slovakia (63%) and Malta (66%) dominate. Of our neighboring countries, Croatia increased by 6%, Bulgaria by 21%, Hungary by 21%, Slovenia by 25%, and Romania by 29%. The countries of central Europe and the Baltics recorded a higher GDP growth of 30-40% from 2004 growth. It remains questionable whether the EU project will be able to meet the Member States' expectations in the long run?

Source: WB Data

Godišnje bankrotira na hiljade kompanija u SAD (Annually thousands of companies are bankrupting the US)

18. decembar 2018. godine

Iako godišnje bankrotira na desetine hiljade komapanija širom SAD, broj bankrotstava iz trećeg kvrtala 2018. godine je najniži od kraja 2006. godine.

Broj bankrota u SAD smanjen je na 22.103 kompanija u trećem kvartalu 2018. godine sa 22.245 kompanija u drugom kvartalu 2018. godine. Posmatrano u periodu od 1980. do 2018. godine u SAD prosečno godišnje bankrotira 45.129,31 kompanija, dostigavši najvišu razinu od 82.446 kompanija u četvrtom kvartalu 1987. i rekordno nisku u 19.695 kompanija u četvrtom kvartalu 2006. godine.

Izvor: Trade Economcis

Though thousands of companies are bankrupting in the US annually, the number of bankruptcies from the third quarter of 2018 is the lowest since the end of 2006.

Bankruptcies in the United States decreased to 22,103 Companies in the third quarter of 2018 from 22,245 Companies in the second quarter of 2018. Bankruptcies in the United States averaged 45,129.31 Companies from 1980 until 2018, reaching an all time high of 82,446 Companies in the fourth quarter of 1987 and a record low of 19,695 Companies in the fourth quarter of 2006.

Source: Trade Economcis

Smanjuje se individualna potrošnja unutar EU

18. novembar 2018. godine

Unutar EU postoji značajna neujednačenost u individualnoj potrošnji država članica. Iznad proseka EU dominiraju najveće i najrazvijenije ekonomije, dok su daleko ispod proseka nove članice EU. Srbija je prema podacima za 2017. godinu daleko ispod nivoa poslednje rangirane članice EU, Bugarske. Srbija ne dostiže ni polovinu potrošnje EU.

Stvarna individualna potrošnja (AIC) predstavlja meru materijalnog bogatstva jednog domaćinstava. Unutar EU, prema podacima za 2017. godinu, AIC po glavi stanovnika meren kupovnom moći (PPS) varirao se od 54% (Bugarska) do 132% (Luksemburg) proseka Evropske unije (EU). Deset država članica je zabeležilo AIC po glavi stanovnika iznad proseka EU u 2017. godini. Najveći nivo u EU zabeležen je u Luksemburgu, 32% iznad prosjeka EU. Slede, Nemačka sa 22%, Austrija sa 17%, Velika Britanija i Danska sa 14%, Finska i Belgija sa 12%, Holandija sa 11%, Švedska 9% i Francuska 8% iznad proseka EU. Od 2013. godine sve navedene ekonomije beleže kontinuirani pad u individualnoj potrošnji domaćinstava. Slične tendencije pokazuje i GDP po glavi stanovnika (mera ekonomske aktivnosti), s tim da blago odstupaju Velika Britanija i Finska - ispoljavaju veću potrošnju u odnosu na nivo GDP PPS poredeći sa ostalim navedenim ekonomijama. Odmah ispod proseka evropske individualne potrošnje je Italija (2%), zatim Irska (7%) i Kipar (8%), dok značajno zaostaju Španija (11%), Litvanija (12%), Portugalija i Češka (18%). Države članice od 2004. godine beležile su 20% i više ispod proseka EU. Mađarska i Hrvatska dostigle su nivo individualne potrošnje po glavi stanovnika od 62% EU, a Bugarska još niže, svega 54% EU. Srbija tokom posmatranog perioda (2007-2017) ne dostiže ni polovinu indiviualne potrošnje (45%) EU niti polovinu BDP merenog nivoom kupovne moći (36%) EU. Stagnacija srpske ekonomije u odnosu na EU je zabrinjavajuća. Sa pravom se može postaviti pitanje rasta prosečnih zarada a istovremeno niskog nivoa BDP. Sasvim je izvesno da je niska produktivnost privrede a da fiskalna politika nije podsticajna. Zapravo, da bi se ovaj gep u odnosu na EU prosek, pa i EU države članice smanjio neophodan je intenzivan rast podstaknut adekvatnom fiskalnom i monetarnom politikom (izvan brojki kriterijuma konvergencije).

Stvarna individualna potrošnja (AIC) se sastoji od roba i usluga koji se pojedinačno troše, bez obzira na to da li su te robe i usluge kupljene i plaćene od strane domaćinstava, od strane vlade ili od neprofitnih organizacija. Standard kupovne moći (PPS) je veštačka jedinica koja eliminiše razlike u ceni između zemalja. Tako jedan PPS kupuje isti obim robe i usluga u svim zemljama. Ova jedinica omogućava značajno upoređivanje ekonomskih indikatora po zemljama.

Izvor: kalkulacije autora prema podacima Eurostat

Zadovoljastvo stanovništva EU životom u EU

18. novembar 2018. godine

Zadovoljstvo stanovnika EU životom u Evropskoj uniji, prema podacima Eurostata za 2013. godinu ne odgovaraju očekivanjima. Zabrinjava izražena neujednačenost zadovoljstva životom među članicama EU. Dok najveće zadovoljstvo životom u EU postoji kod skandinavskih članica, najniže je kod Bugara. Srbija je na nivou Bugarske.

Stavovi o zadovoljstvu životom u EU razlikuju se posmatrano prema socio-demografskim karakteristikama stanovništva. Na skali od 0 do 10 oko 80% stanovnika Evrope ocenjuje zadovoljstvo životom u 2013. godini sa 6 (od 4,8 u Bugarskoj doy 8,0 u Finskoj, Danskoj i Švedskoj). Žene i muškarci su gotovo su podjednako zadovoljni životom, dok je mlađa populacija zadovoljnija od ostalih starosnih grupa. Najmanje su zadovoljni nezaposleni i neaktivni ljudi (5,8) u poređenju sa zaposlenima na neodređeno vreme (7,4). Na ocenu utiču i materijalni uslovi života, društveni odnosi i zdravstveni status. Veći stepen zadovoljstva životom pokszsle su porodice sa decom. Stanovništvo država članica grupisano je u tri kategorije prema stepenu zadovoljstva - nisko, srednje i visoko zadovoljni. Opšti rezultati za 2013. godinu pokazuju da je 21,7% populacije EU-28 bilo veoma zadovoljno svojim životima, 57,4% ocenilo je život srednjim nivoom zadovoljstva, a 21,0% je prijavilo nizak nivo zadovoljstva životom. Zapaženo je da se prosečno zadovoljstvo životom značajno razlikovalo između država članica EU. Razlike između država u udelu ljudi sa niskim zadovoljstvom bile su još izraženije. Oni su se kretali od 5,6% u Holandiji do čak 64,2% u Bugarskoj. Proporcija ljudi sa visokim zadovoljstvom života varira od 5,9% u Bugarskoj (nakon toga Mađarska (11,6%) i Letonija (12,6%)) na 42,1% u Danskoj. Kao što se vidi na grafiku, slični proseci mogu da odražavaju različite raspodele. Francuska i Slovačka prijavile su isti prosek od 7,0, ali je Slovačka imala mnogo veće proporcije ljudi sa niskim i visokim zadovoljstvom. Ipak, stepen zadovoljstva najvećim delom je povezan sa raspoloživim dohotkom, tj. zaradama stanovnika. Bogatije ekonomije su pokazale veći stepen zadovoljstva od manje bogatih ekonomija. Unutar država članica postoje slične tendencije. Naime, sve dosadašnje analize pokazale su da je bogatija populacija srećnija od siromašnih u jednoj državi, i takve osobe iskazuju veće subjektivno blagostanje od siromašnijih. Svega je 16,7% stanovnika EU sa niskim zaradama izjavilo da su visoko zadovoljni životom, za razliku od 27,2% stanovnika EU sa visokim zaradama. Suprotan je odnos kada se posmatra nizak stepen zadovoljstva životom, pa je tako nezadovoljno životom čak 30,3% stanonvnika sa niskim zaradama, za razliku od 12,2% stanovnika sa visokim zaradama.

Ocenu zadovoljstva životom Eurostat (Ad-hoc module of EU SILC) sagledava kroz tri komplementarne celine - zadovoljstvo života, osćanjima i žnačajem života. Sveukupna ocena sagledava se kroz deset stubova (1. Zadovoljstvom finansijskom situacijom, 2. Zadovoljstvom stambenog prostora, 3. Zadovoljstvom radnim mestom, 4. Zadovoljstvom sa vremenom provedenim na putovanjima, 5. Zadovoljstvom korišćenjem vremena, 6. Zadovoljstvom rekreativnim životom i raspoloživim zelenim površinama, 7. Zadovoljstvom životnom sredinom, 8. Zadovoljstvom ličnim odnosima, 9. Smislom života i 10. Opštim zdovoljstvom stanovništva).

Izvor: kalkulacije autora prema podacima Eurostat

Ekonomija Venecuele u kolapsu (The Venezuelan economy is in a collapse)

1. jul 2018. godine